Técnicas para realizar un análisis de mercado

Una guía para analizar cualquier mercado extraída de mi experiencia como consultor

Resumen del texto

Quizás has tenido una gran idea de negocio o de un nuevo producto; o quizás estás buscando una problemática para crear un nuevo producto o servicio.

Cuando llega el momento de evaluar la viabilidad del negocio, todo se reduce a los números, ¿Cuál es el mercado de tu producto?, ¿Cuánta gente lo comprará?.

Ha llegado el momento de realizar el análisis del mercado pero no encuentras ningún dato concreto sobre lo que buscas.

Y es que analizar un mercado es una tarea compleja y muy ligada al conocimiento específico del mercado.

En la presente guía veremos un proceso válido para analizar cualquier mercado y que permitirá obtener medidas lo más directas posibles.

1. Empecemos por el final ¿Cual es nuestro objetivo?. TAM, SAM, SOM.

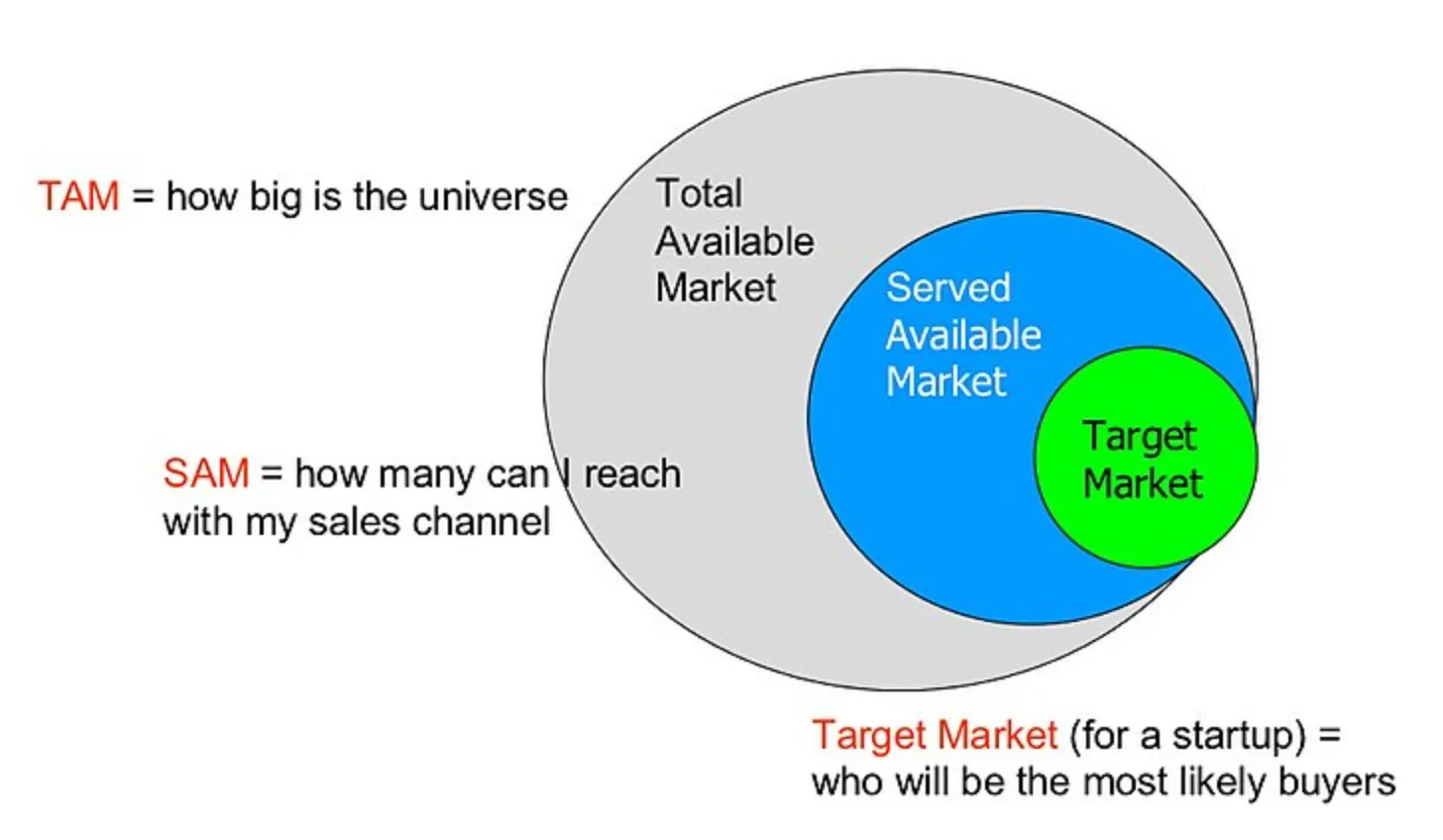

Muchos analistas, inversores o agentes del sector público exigirán datos del mercado en una medida de TAM — Total Addressable market , SAM — Serviceable Avaiable Market y SOM — Serviceable Obtainable Market en forma de un número de clientes finales o del gasto de dichos clientes (normalmente anual).

TAM — Total Addressable Market

También denominado Mercado Total Disponible. Si sabemos que los productos y servicios son adquiridos por los consumidores para suplir sus necesidades y deseos.

El Mercado Total Disponible o TAM es la cantidad de consumidores que tienen una necesidad o deseo que se puede cubrir por el producto o servicio ofrecido.

SAM — Serviceable Avaiable Market

A veces denominado como “Mercado alcanzable”. Es la parte del TAM a la que tu puedes dar servicio.

Aquí entran en juego algunas variables como la capacidad de producción, la capacidad logística (presencia en otros países) o las barreras regulatorias de entrada; que limitan la cantidad del TAM al que puedes “servir” tu producto.

SOM — Serviceable Obtainable Market

O “Mercado Obtenible”, es finalmente, el mercado que se espera que “compre” tu producto o servicio.

Pese a que un cliente tenga un problema que puedas solucionar y que tengas capacidad de llevarle tu producto o servicio, eso no significa que le vayas a vender tu producto.

En este caso se deben considerar, por ejemplo, el precio del producto, la calidad de las actuaciones comerciales o la existencia de consumidores.

Es muy fácil obtener un SOM de los equipos comerciales que sabrán que porcentaje de las reuniones comerciales finalizan en una venta.

Algunos ejemplos de TAM/SAM/SOM

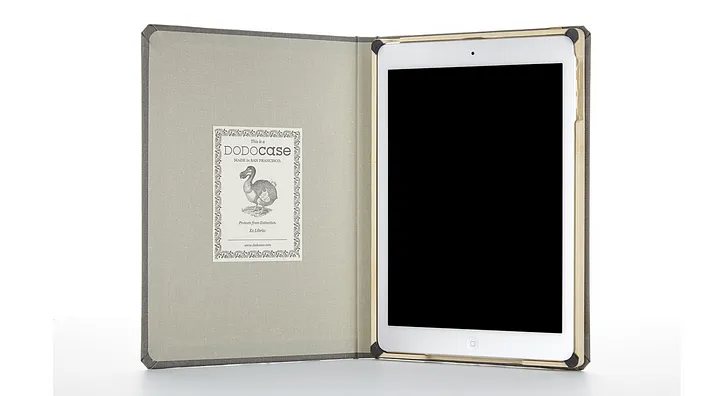

Déjame demostrartelo con una historia bastante curiosa, quizás te suena la marca “Dodocase”. Dodocase fue la primera compañía que se dedicó a crear fundas para iPad cuando fue lanzado en 2010, un grupo de amigos diseñó una funda muy elegante, similar a un libro, que además permitía proteger la pantalla del Ipad, este producto fue inicialmente “único” y rompedor.

Los fundadores de Dodocase fueron tremendamente inteligentes, fueron muy rápidos en lanzar su producto al mercado.

Los fundadores de Dodocase fueron tremendamente inteligentes, fueron muy rápidos en lanzar su producto al mercado.

Como muestra de que no siempre es necesario tener un gran capital para iniciar un negocio, Dodocase era un producto que inicialmente podía ser fabricado sin maquinaria, de forma artesanal.

¿Cual era su TAM?

Su TAM fue enorme, millones de usuarios que se habían comprado un iPad y que tenían miedo a rayar o romper sus pantallas.

¿Cual era su SAM?

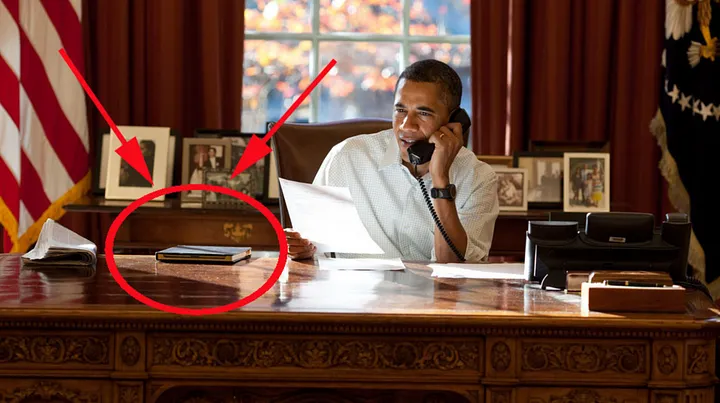

Aquí la historia se vuelve más divertida, Dodocase tuvo un gran éxito, y como guinda del pastel, Obama compró su producto y se apareció con él frente a las cámaras en el despacho oval y en importante reuniones.

Todo el mundo quería una Dodocase, sin embargo, la compañía tenía un sistema de producción artesanal, que supuso su cuello de botella.

Pese a que su TAM era de millones de personas, su SAM quedaba limitado a su capacidad de fabricación (en el rango de las cien mil fundas anuales).

¿Cual era su SOM?

Posiblemente su SOM=SAM, en este caso, Dodocase era la única empresa fabricando una funda que protegía la pantalla y las vendía a un precio muy competitivo. Si tenemos en cuenta que “estaban de moda” y que la gente se peleaba por ellas, su SOM probablemente era igual a su SAM.

2. Tratemos de obtener medidas directas y fiables del mercado. Búsquedas web para obtener datos de calidad..

No vamos a complicarnos la vida, la red es la mayor fuente de datos disponible y como tal, puede que alguna empresa o persona ya haya realizado el análisis del mercado que buscamos.

Sin embargo, debes ser cuidadoso, internet permite la información y también la desinformación.

Un criterio para decidir si los datos son fiables:

En mi experiencia, considero que un estudio de mercado realizado por un tercero es fiable atendiendo a si dicho estudio de mercado muestra sus fuentes y dichas fuentes son fiables. Este es el caso ideal.

Si el estudio de mercado hace referencia a “datos propios” me fijo en el prestigio de la firma o en la capacitación de la persona que realiza dicho estudio.

Fuentes de datos fiables:

Considero fiables cuatro tipos de fuentes de datos

Me refiero a instituciones públicas como el INE (Instituto Nacional de Estadística), Ministerios, Agencias Públicas, o publicaciones de la Comisión Europea, el Fondo Monetario Internacional, entre otros.

Son asociaciones de empresas o de profesionales que publican estudios para defender el papel de sus posiciones o de su sector y que publican estudios realizados en colaboración de varios empresarios.

Con consultoras me refiero a consultoras de estrategia de negocio y las Big4 o publicaciones de grandes bancos que ganan su prestigio por la calidad de sus predicciones o de sus estudios de mercado.

Son publicaciones de carácter científico realizadas por investigadores o universidades. En el mundo científico las publicaciones en campos de mercado se corresponden con campos o universidades en ramas de ciencias sociales.

Fuentes de datos no fiables:

No debemos olvidar que los modelos conversacionales de IA se basan en todo aquello que está publicado en la web, y cualquiera puede escribir en la web.

Si preguntas por el mercado a ChatGPT normalmente observarás dos cosas; por un lado, te dará datos cualitativos y referirá a mercados que crecen o que van a repuntar (esto tiene sentido debido a que en la web es raro publicar noticias negativas sobre las empresas); si le preguntas por datos cuantitativos normalmente ChatGPT no querrá dártelos. Finalmente debes tener en cuenta que existe un lag (retardo) entre los datos que hay en la web con los de ChatGPT, por lo que en muchas ocasiones los datos no estarán actualizados.

Son empresas como Mordor Intelligence, Data Bridge Market Research, Vantage Market Research, Global Market Insights, etc. Es decir, los primeros resultados de la web al buscar análisis de mercado.

Estos portales realizan análisis basándose en webscrapping e IA, tomando datos de la web y generando escritos y gráficas sobre los findings.

Normalmente verás que estos portales no te proporcionan las fuentes de estudio, que los estudios son tremendamente genéricos, o que te piden cantidades considerables de dinero para visualizar el estudio completo.

Mis portales recomendados:

Maximizando las probabilidades de éxito en la búsqueda de estudios de mercado

Aquí te dejo unas recomendaciones para mejorar las probabilidades de éxito en la búsqueda de datos de mercado.

3. Cuando no hay datos. Paso primero, entender el producto, servicio o modelo de negocio.

El análisis de mercado es una tarea compleja y que puede consumir tiempo, pero a la vez tiene el potencial de permitirnos obtener financiación pública o privada o de alejarnos (si no hay mercado) de una idea fallida de negocio.

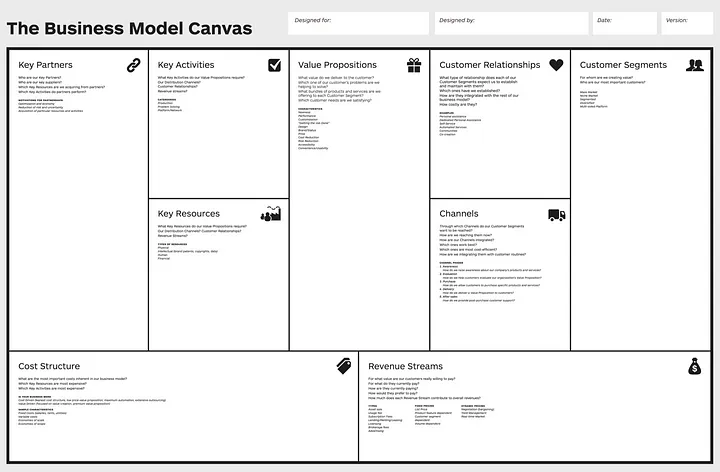

El entender el producto, servicio o modelo de negocio es la base del resto del estudio; debes entender tu producto como un sistema formado por diferentes elementos así como sus características diferenciales, compatibilidad, aspectos regulatorios, etc.

Sólo así sabras identificar las necesidades que estás cubriendo, tus competidores, tu capacidad de fabricación o tus barreras de entrada.

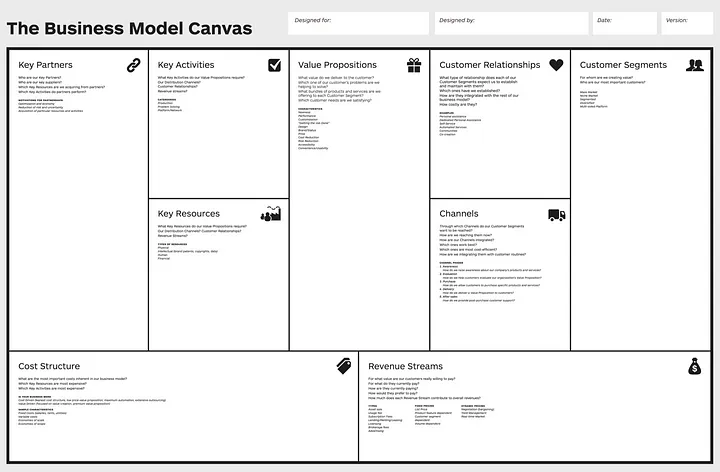

Normalmente ofrecerás un producto o un servicio; pero ello será ofrecido mediante un modelo de negocio. La visión del modelo de negocio te permitirá obtener una visión más amplia sobre el mercado al que sirves.

La relación puede no parecer directa. Imagínate que tienes un negocio digital y tus principales sistemas de difusión son Youtube o Instagram; tus sistemas de marketing no te permitirán comercializar tu producto en países como China.

4.Cuando no hay datos. Paso segundo, entender la metodología propia del sector.

Para realizar el análisis del mercado puedes asistirte de la metodología propia del sector o de especialistas de tu sector; vale la pena realizar un estudio detallado de la metodología de cada mercado o acudir a un especialista.

No tiene nada que ver estudiar el mercado de un videojuego que estudiar el mercado de los implantes dentales o una empresa de servicios digitales (por ejemplo un software de gestión de facturas).

5.Cuando no hay datos. Paso tercero, entender el mercado mediante análisis PESTLE.

En el análisis de mercado, los errores suelen cometerse por aquello que no conocemos, dichos errores suelen deberse al sesgo o al hecho de que podemos conocer muy bien el producto pero dejamos de lado otros hechos.

Estos errores pueden no ser visibles para tí, pero sí para el ojo de un inversor experto.

Pueden ser comunes problemas como saltarse la evaluación de los competidores, la posible protección de patentes, barreras culturales o regulatorias.

Por ello es recomendable realizar un análisis de mercado en el sentido más amplio.

Mi recomendación es realizar un análisis “PESTLE” (Political, Economic, Social, Technological, Legal, and Environmental) de todo aquello que pueda rodear a tu producto/servicio o a las necesidades/deseos relacionados con él.

Mantener el foco en esto factores te permitirá una visión mucho más amplia para analizar el mercado de tu producto.

6. Cuando no hay datos. Paso tercero, analizar los competidores

Los competidores son uno de los factores que permiten pasar del SAM (Serviceable Avaiable Market) o SOM (Service Obtainable Market).

De la “tarta del pastel” debes saber que trozo te corresponde a tí y a tus competidores.

Por ello, merece la pena realizar un análisis específico dedicado a los competidores.

Debe distinguirse que existen 2 tipos de competidores:

Pongamos un ejemplo, quieres vender unas gafas graduadas (monturas y cristales)

Esto es un ejemplo un poco tonto, pero debes pensar “out of the box” para identificar tus competidores indirectos.

7.Cuando no hay datos. Paso cuarto, calcular el mercado potencial total (TAM)

Ya tenemos un profundo conocimiento del producto/servicio y del modelo de negocio mediante el cual se ofrece; tenemos una visión holística del mercado; y un profundo análisis de los competidores, vamos a lo que nos importa, el número de nuestros clientes potenciales.

Existen dos grandes métodos para calcular el mercado potencial total:

Método 1: Analogía

Si ya has analizado los competidores (empresas o productos), puedes evaluar el tamaño de tu mercado en base al mercado de estos competidores.

Por ejemplo: Queremos analizar el mercado de un juego similar a “Blasphemous”, para analizarlo buscaríamos las ventas o compradores de otros videojuegos metroidvania, de nicho, con contenido narrativo y con elevada calidad artística.

Método 2: Estimación

Debes ser capaz de plantear indicadores que tengan correlación con tu mercado, es decir, indicadores de las necesidades de tu mercado asociadas a la compra de tu producto.

La idea es que para estos indicadores que hayas planteado sí puedas obtener indicadores fiables.

Esto no es tan fácil como parece y requiere de:

Pongamos un ejemplo, tenemos una empresa que fabrica implantes o coronas dentales, tenemos mucho éxito en España y queremos abrir una delegación (fábrica o punto de venta) en otro país, tratando de maximizar las ventas de los implantes o coronas, para ello queremos establecer un mercado potencial en cada país.

Hemos realizado una búsqueda de “mercado de implantes en País X”, pero no hemos obtenidos datos de valor.

Así que vamos tratar de establecer una tésis, una propuesta sería evaluar lo siguiente.

Vamos a hacer algo un poco más complejo, que es combinar indicadores de la siguiente forma:

Si por ejemplo, obtenemos que en francia un 30% de los problemas dentales se asocian a la pérdida de piezas; posteriormente obtengo que la medida de habitantes que demográficamente son susceptibles de transplante es de 20.000.000; finalmente, aplicamos el dato de que únicamente un 10% de la población tiene un salario superior a los 40.000 € anuales.

De esta forma, tengo un mercado total (TAM) de 0,3 x 20.000.000 x 0,1 = 600.000 clientes.

Veréis que esto es una estimación y tiene algunas carencias. Como opciones alternativas, podríamos contactar a un especialista en implantes y preguntarle a cuantas personas trata al año, y posteriormente multiplicar por el número de clínicas. También podría decirnos cual es el número de piezas que suele reemplazar por cliente.

8.Cuando no hay datos. Paso quinto, calcular el mercado alcanzable (SAM)

Ahora debemos pasar del TAM al SAM.

En este caso, supongamos que nuestra empresa no tiene problemas para fabricar estas 600.000 unidades extra anuales.

Pero la empresa sí puede tener problemas logísticos (por la parte de visitar a clínicas y enseñarles el producto), por ejemplo, se sitúa en las proximidades de París, ciudad en la que desea centrarse el primer año. Pongamos que París supone un 30% de los habitantes de Francia.

De esta forma el SAM sería 600.000 x 30% = 180.000 clientes.

9.Cuando no hay datos. Paso sexto, calcular el mercado obtenible (SOM)

Finalmente, evaluaremos a los competidores, tenemos 2 competidores adicionales, pero sin embargo, observamos que por coste y por la atención focalizada en París, somos competitivos, y que tenemos potencial para quedarnos con el 50% del mercado de París. Este 50% de éxito concuerda con los datos de la comercial extraída de sus visitas.

Finalmente, el SOM sería 200.000 x 0,5 = 100.000 clientes

10.Cuando no hay datos. Técnicas alternativas de estudio de mercado

Juicio de expertos:

Esta técnica puede ser ejecutada en su forma más simple mediante la consulta a un experto o mediante sistemas más sofisticados como los estudios Delphi.

La técnica Delphi se basa en la estimación de datos por expertos ante una metodología ordenada e iterativa. Los expertos son profesionales en una determinada disciplina o sector y su selección dependerá de aquello que se desea estimar.

Normalmente se contará con un grupo de 5–10 personas que se someterán a las preguntas por separado para exponer sus estimaciones.

Tras esta primera ronda, las respuestas serán compartidas con los expertos, permitiéndoles cambiar su respuesta.

Normalmente se realizarán 2 iteraciones y se llegará a cierto grado de convergencia en las respuestas. Las respuestas puedes estudiarse de manera estadística mostrando sus rangos, medias, o desviación, así como considerando intervalos de confianza.

Ejemplo: piensa por ejemplo que quieres lanzar un nuevo videojuego al mercado, podríamos contactar a 5 compañías de publishing (que tendrían la experiencia en lanzamientos y datos de otros videojuegos) que nos permitirían establecer predicciones de mercado.

Encuestas:

Las encuestas son un método normalmente dirigido a evaluar las opiniones del mercado (clientes) hacia un determinado producto o servicio.

Son un método rápido y de bajo coste que puede permitirnos diseñar o mejorar nuestro producto o servicio (definir el modelo de negocio, averiguar las necesidades de los clientes, o el princing, entre otros), así como la intención de compra.

Como ejemplo, podría permitirnos pasar del SAM al SOM, por ejemplo, haciendo la pregunta de “¿Qué probabilidad habría de que comprara el producto?”.

Otros ejemplos podrían ser valorar el crecimiento de los ecommerce de productos de alimentación a partir de encuestas de opinión o valorar el crecimiento de consumo de productos calificados como “vegano”.

En la realización de encuestas es importante prestar atención a factores estadísticos como las características de la muestra, el número de individuos o la desviación de las respuestas.

Focus group:

Los focus group pueden ser otra técnica rápida y de bajo coste para evaluar el mercado de un producto o servicio.

Un focus group es similar a una encuesta pero de forma física y bajo observación, siguiendo un método científico.

Un caso habitual es el desarrollo de jueguetes infantiles, podría acudir a una ludoteca y estudiar la respuesta de los niños ante el nuevo juego (si juegan o se aburren, si saben como usar el producto, si se lo quieren llevar, etc).

Otro caso habitual se da en los videojuegos, si piensas en ferias como Gamescom, las empresas desarrolladoras cuentan con espacios de muestra donde llevan sus “versiones demo” para estudiar la respuesta del público.

Datos de tráfico digital:

En un mundo digitalizado, existe un gran número de maneras de obtener datos de la red que pueden emplearse para estimar el mercado o el interés en el producto. Aquí van varios ejemplos: